Opinión

Oro VS Dólar: la nueva guerra monetaria

La guerra de Rusia-Ucrania ha cambiado muchas cosas y no sólo geopolíticas. A nivel monetario, hemos asistido a un evento completamente histórico y que sentará un terrible precedente para la humanidad. La expropiación de los ahorros por parte de un régimen a otro.

Por desgracia, guerras hemos vivido muchas en el último siglo, es nauseabundo como la sociedad recurre a la violencia más brutal para solventar diferencias. Pero, desafortunadamente, es algo que conocemos y hasta podemos tildar de "cíclico", sin embargo, las sanciones económicas que hemos presenciado en los últimos años si son algo sin precedentes.

El gobierno de Estados Unidos y sus aliados congelaron alrededor de 300 mil millones de dólares de las reservas del banco central ruso y, como segunda derivada, los propios ahorros de los ciudadanos rusos. No olvidemos que los dólares son activos con los que el Banco Central defiende su divisa.

Ha sido un ejemplo del riesgo geopolítico asociado con el dólar estadounidense y los bonos del Tesoro. El hecho de que el activo de reserva sea financiero (depende de terceras partes) y no real (sin riesgo de contraparte) provoca una dependencia tremenda de unos y otros. Esta situación, que salta todas las leyes internacionales (al igual que la propia guerra), ha demostrado que el gobierno de EEUU puede negar el acceso a las reservas de otro país soberano con solo presionar un botón.

El USD y los bonos del Tesoro se han convertido directamente en armas. Parece evidente que ya no son activos neutrales dignos de formar la base del sistema financiero internacional, sino herramientas políticas para que el gobierno de turno pueda presionar a otros. Quizá podamos justificar la sanción por la raíz de la situación, quizá no, ese no es el debate de este artículo, pero lo que es evidente es que el dólar y los UST han perdido atractivo como reserva de valor. Desde este conflicto, queda claro que los dólares son sólo dólares mientras no molesten al gobierno de Estados Unidos.

Y, como digo, hoy podemos estar de acuerdo con esta sanción pero mañana con otra no. Lo profundo de todo esto es la facilidad con la que se puede deformar el activo de ahorro del mundo. Dicho en otras palabras, lo realmente llamativo es la arbitrariedad con la que EEUU puede confiscar y expropiar los ahorros a otra nación.

Muchos países han tomado nota de esto. Quizá el caso más paradigmático sea el de China, que ha iniciado un proceso de venta de UST, en parte voluntario y en parte forzoso, histórico. En ningún caso podemos hablar, a día de hoy, de desdolarización, ya que un desapalancamiento de treasuries es un proceso muy doloroso y de muchas décadas de duración, pero sí de un cambio teórico sobre el dólar. Seguirá siendo el activo reserva, pero ya no es un activo seguro.

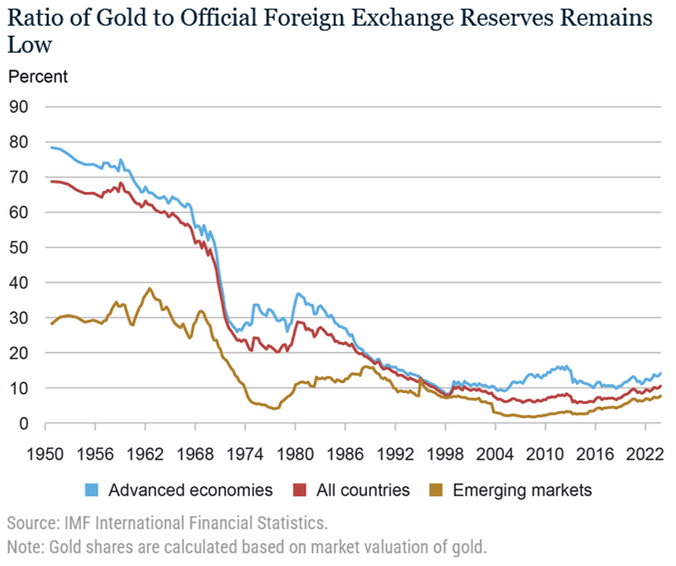

El claro ganador de todo este entorno es el oro, que como activo real puede ganar un importante peso relativo como reserva. A pesar de que el dólar sigue y seguirá siendo, a corto y medio plazo, el activo refugio, el oro está ganando posiciones. No es necesario ver una desdolarización para que el oro puede ganar mucho peso y protagonismo. Fijaros como se han disparado las compras de oro por parte de Bancos Centrales desde el estallido del conflicto:

Más del 50% de acumulación de oro desde 2009 provino de China y Rusia y otro 25% de un conjunto de Bancos Centrales menores: Turquía, India, Kazajstán, Uzbekistán, Tailandia.

Actualmente el oro representa aproximadamente un 10% del total de reservas a nivel global. Con que el porcentaje aumente hasta un 12 o 13%, el precio de la onza se puede disparar. No sería nada raro ver al metal en los 4000 dólares en próximos años.