Opinión

La Reserva Federal, la escort de lujo de WallStreet

En en este segundo trimestre coinciden el fin del programa BTFP (Bank Term Funding Program) y el potencial vaciamiento de la facilidad de repo inverso. Vamos a analizar porque el fin de estas herramientas pueden causar estragos en los mercados y en el sector financiero doméstico.

El programa BTFP expiró el pasado 11 de marzo, después de estar un año en vigor con el objetivo de dar liquidez a la banca regional. La diferencia de esta facilidad con respecto a la ventanilla tradicional de liquidez es que, en esta línea de préstamos de hasta un año de duración, donde se cambian reservas por bonos (operación repo), los intercambios se hacen a precio par. Es decir, hemos asistido a un nuevo rescate"bancario. Hablando en plata, daba igual el valor real de mercado del bono que tuviera el banco en balance, que la Reserva Federal les estuvo dando liquidez por el valor nominal o facial del colateral, eliminando a corto plazo los riesgos de balance por las fuertes caídas en los precios de los bonos.

En el vencimiento del préstamo se realizan las operaciones contrarias, la Reserva Federal obtiene de vuelta las reservas y el banco recupera los activos financieros que entregó como colateral.

Incluso este programa fue utilizado por la banca para arbitrar intereses. Muchos agentes de depósito se financiaban en la ventanilla BTFP e invertían en la facilidad de depósito de la propia Reserva Federal, donde la Banca Central paga un interés por el exceso de reservas. Es decir, los bancos iban a una ventanilla a pedir liquidez y esa misma liquidez la dejaban en la ventanilla de al lado a un mayor interés. Hablamos de dinero gratis en el sentido literal de la expresión.

Sin embargo, y a pesar de ciertas ineficiencias y privilegios, fue un programa interesante ya que la Banca Central evitó un posible evento financiero sistémico. El problema es que seguimos extendiendo el riesgo moral. ¿Qué incentivos tiene la banca para comportarse bien en temas de plazos y riesgos si son rescatados a las primeras de cambio? Esa pregunta tiene una difícil respuesta. El caso es que esa facilidad ya expiró y volvemos a los riesgos de liquidez y solvencia previos a su apertura.

BTFP y repo inverso, los cisnes negros del sector financiero

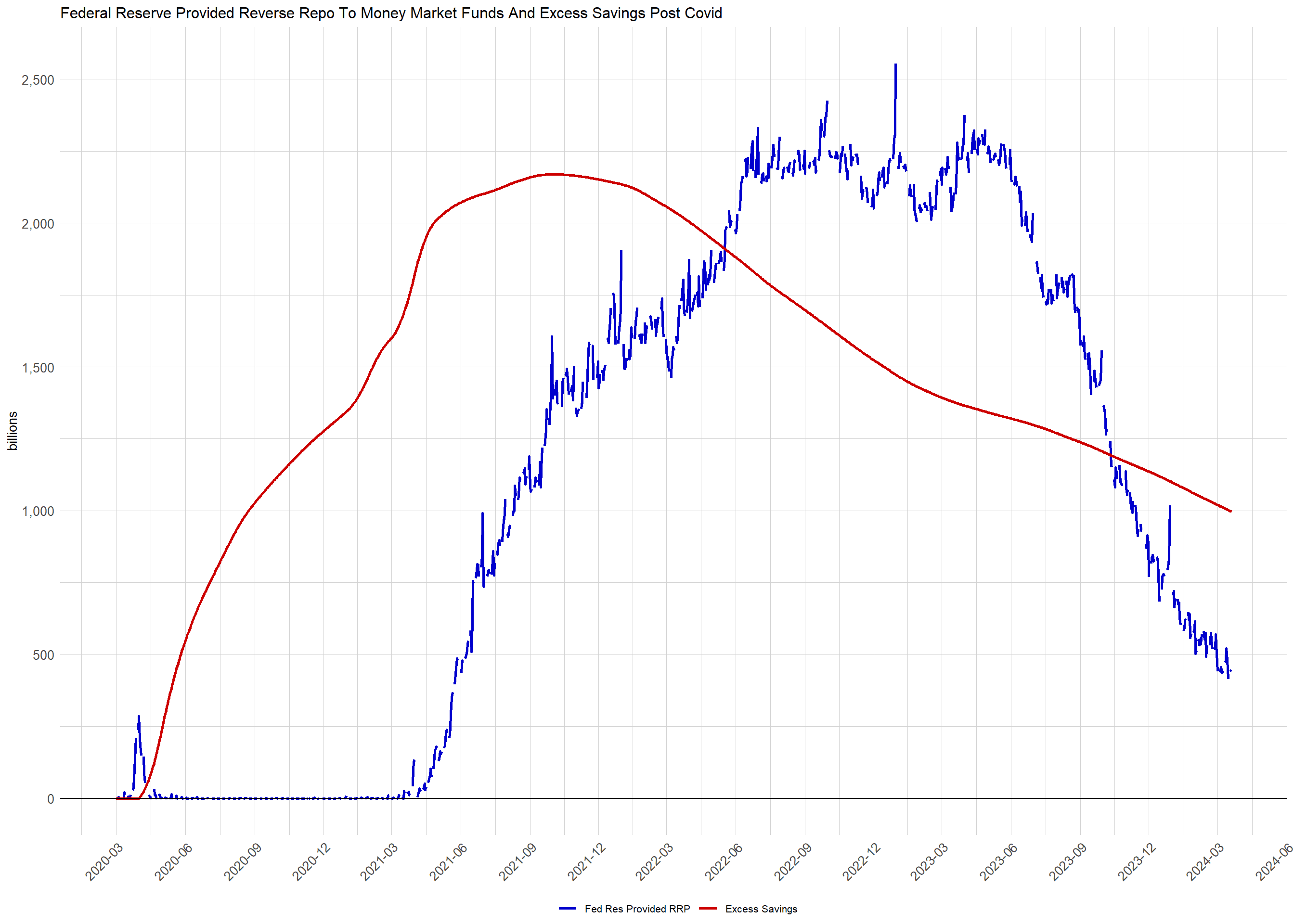

Por otro lado, en este trimestre también se espera que se vacíe la piscina del repo inverso. La semana pasada cayó a los 400 mil millones cuando hace pocos trimestres estaba en 2,5 billones.

La facilidad de recompra inversa durante la noche, o repo inverso (RRP por sus siglas en inglés) es una herramienta que ofrece la Banca Central para estacionar el exceso de reservas. Básicamente los bancos pueden depositar sus reservas no deseadas en la Reserva Federal a cambio de un interés, drenándose así el exceso de liquidez de la economía. Y el vaciamiento de esta facilidad genera el efecto opuesto, es decir, se inyecta liquidez al sistema en momentos de escasez. Esta piscina, habilitada en 2013, alcanzó su punto máximo después del Covid, tras las históricas políticas expansivas impuestas, políticas que, en parte, fueron las causantes de la ola inflacionaria vivida.

Para combatir la espiral de precios, los Bancos Centrales tuvieron que iniciar políticas muy restrictivas, tanto en la parte convencional, con subidas de tipos, como en la parte no convencional, con la reducción de sus balances o QT (quantitative tightening). Esa liquidez inerte que se estacionó en el RRP, ahora se está utilizando para lubricar el sistema. El drenaje del repo inverso está permitiendo neutralizar los "malos efectos" del quantitative tightening. Cuando hablamos de "malos efectos" nos referimos sobretodo a dos:

1) Caídas en los mercados financieros. Si el QE (Quantitative Easing) genera inflación de activos, el QT debe generar deflación de activos.

2) Problemas para el sector financiero. La liquidez o base monetaria es la sangre de todo el sistema de financiación y refinanciación. Una escasez de liquidez es una bomba de relojería.

Estos dos riesgos han sido esterilizados por el drenaje del repo inverso, que, acompañado del programa BTFP, han facilitado mucho la vida a los mercados. Sin embargo, el vaciamiento del repo inverso indica el final 'virtual' del exceso de liquidez, por lo tanto, nos enfrentamos ahora mismo a dos potenciales cisnes negros bursátiles. Esto puede obligar a la Reserva Federal a pegar un volantazo en su política monetaria. Y Jerome Powell ya lo ha dejado caer en su última conferencia de política monetaria, celebrada este 20 de marzo.

De esta manera, a pesar de no tener controlada la inflación, no nos extrañemos si los recortes de tipos y los QE llegan antes de lo previsto. Hay un objetivo no oficial de la Reserva Federal que es la estabilidad financiera y, a veces, parece que pesa más que la propia estabilidad del dólar. La fontanería monetaria, hoy en día, es la variable nuclear de la macroeconomía y es importante entender sus tripas.

La Banca Central estadounidense hace lustros que se convirtió en la escort de lujo de WallStreet. Sigamos de cerca sus políticas.