Opinión

Invertir con la teoría del ciclo austriaco

Dentro de la academia económica, sólo hay una corriente que ha sabido explicar de manera coherente los ciclos de auge-recesión, sus causas y el impacto en la economía real y financiera. Hablamos, por su puesto, de la teoría austriaca del ciclo.

Esta línea de pensamiento basa su tesis en que las expansiones artificiales de crédito provocan una descoordinación del ahorro e inversión, generando primero un ciclo de auge y, posteriormente, una fase de recesión. Cuando los bancos centrales reducen las tasas de interés por debajo de su nivel natural, esto provoca una expansión crediticia artificial que impulsa la inversión y el consumo. Sin embargo, esta expansión crediticia no está respaldada por un aumento real de ahorros, lo que eventualmente lleva a una crisis económica cuando los propios bancos centrales tratan de revertir la política monetaria.

Yo, particularmente, hecho de menos la figura del gobierno en esta tesis, ya que realmente es el agente que crea, junto a los bancos privados, la masa monetaria en la economía a través de sus déficits. Es decir, la política fiscal expansiva (déficit) puede generar tensiones inflacionistas y sobrecalentamiento económico que necesiten ser corregidas con políticas restrictivas (superavit) que deriven en deflaciones o periodos recesivos.

Sin embargo, la idea no deja de ser la misma, es la intervención de las autoridades estatales las que generan los ciclos.

De esta manera, mientras John Maynard Keynes, padre de la actual corriente mainstream, identificó a los espíritus animales como el factor causante de las depresiones, la teoría austriaca da un argumento bastante mas profundo y compatible con las crisis vividas. En contra del keynesianismo, y como ya hemos definido, postula que los ciclos económicos se deben en gran medida a una manipulación de los tipos de interés combinada con un aumento de la oferta monetaria (derivada de la intervención de gobiernos y Bancos Centrales), que conduce a una mala asignación de recursos.

Un ejemplo reciente de como la teoria austriaca explica muy bien los ciclos económicos es la crisis inmobiliaria que sufrimos en 2008.

En los años previos, el Banco Central redujo los tipos de forma agresiva para estimular la economía, y al calor del crédito barato se fomentaron inversiones masivas en ladrillo, dinámica que descoordinó ahorro e inversión. Realmente los ahorradores no tenían esas preferencias de consumo futuro, pero la manipulación del precio del dinero distorsionó las señales de mercado a los empresarios. Se infló así un ciclo de auge y se movilizaron factores productivos al sector de la construcción y alrededores. Cuando toda esa inversión no encontró demanda (consecuencia lógica de no coordinar ahorro con inversión) cayó el castillo de naipes y del boom pasamos al crash o recesión.

Se habían dirigido factores productivos, que son finitos, incluidos trabajadores, a un sector que no debería haberlos absorbido nunca. Esto llevo a la necesidad de reajustarlos, con la consecuente destrucción de empleo. La intervención y expansión monetaria fue el origen de una depresión económica de la que aun no nos hemos recuperado.

No hay manera de evitar el colapso final de un auge provocado por la expansión del crédito.—Ludwig von Mises

Esta teoría, además, no es sólo un ejercicio académico, sino que es una herramienta práctica que nos ayuda a anticipar y prepararnos para las fluctuaciones económicas. Al comprender la teoría austriaca, podemos navegar mejor por los mercados financieros reconociendo las señales de una recesión inminente y potencial deflación. Y mismo ejercicio para ciclos de auge o booms inflacionistas.

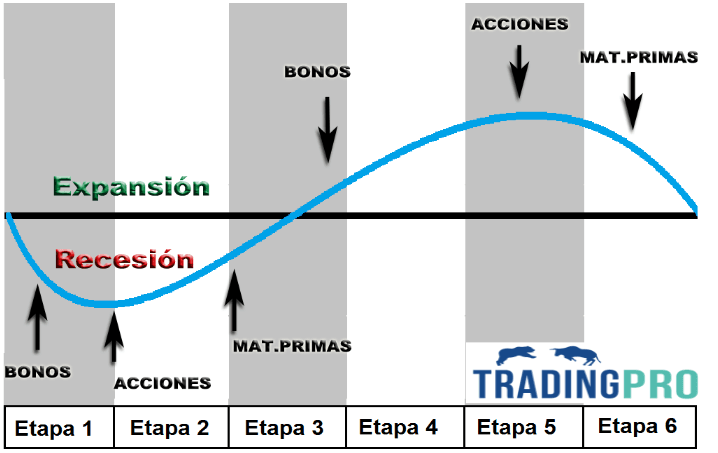

Estos son los activos que mejor funcionan para cada ciclo económico: