Actualidad

La Bomba de Relojería de la Deuda de EE. UU. y el Pánico Silencioso del Mercado

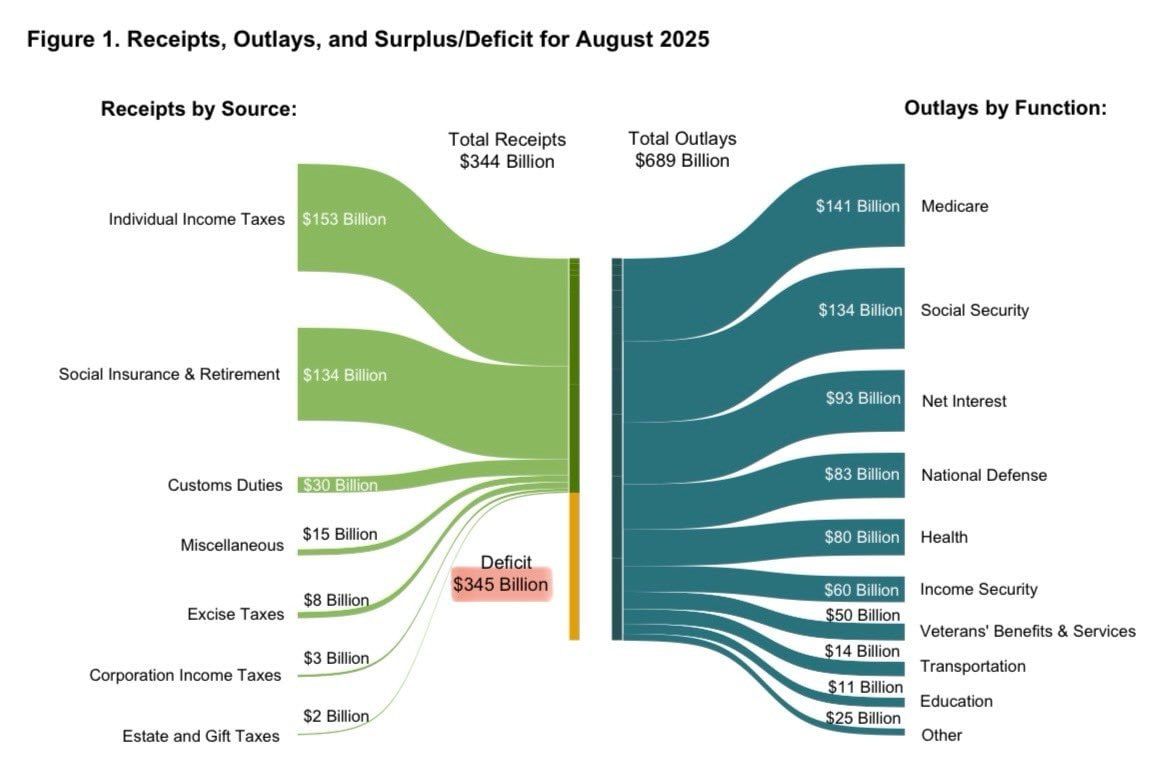

El último informe presupuestario de Estados Unidos no es un simple conjunto de cifras, sino una cruda instantánea de una dinámica fiscal insostenible.

En agosto, el país registró un déficit de 345.000 millones de dólares en un solo mes, resultado de un gasto que prácticamente duplica los ingresos.

Sin embargo, lo más preocupante para los mercados no es el déficit en sí, sino lo que está impulsando su crecimiento: el imparable coste del endeudamiento.

La Deuda que Amenaza con Superar a la Defensa

El dato más revelador es que el servicio de la deuda del gobierno está a punto de superar al presupuesto militar, un hito que hasta hace poco parecía impensable.

Mientras que el gasto en defensa ha sido históricamente el pilar más grande de las partidas presupuestarias, los costes de los intereses están escalando a una velocidad vertiginosa, un reflejo directo de las subidas de tipos de interés de la Reserva Federal. Esto significa que cada vez más dinero del contribuyente se destina simplemente a pagar los intereses de la deuda acumulada, dejando menos recursos disponibles para la inversión en infraestructura, programas sociales o la propia defensa. Este no es un bache temporal; es un déficit fiscal estructural arraigado.

Los Mercados al Borde del Abismo

La inestabilidad no ha pasado desapercibida para el mercado. Los inversores en bonos, que tradicionalmente han considerado a la deuda estadounidense como el activo más seguro del mundo, están exigiendo mayores rendimientos para compensar el riesgo. Esta presión se refleja en una curva de rendimientos que ha experimentado volatilidad, poniendo en entredicho el estatus de los bonos del Tesoro.

La situación es tan seria que las agencias de ratings crediticios ya han lanzado advertencias e incluso han rebajado la calificación de la deuda estadounidense, lo que podría elevar aún más el coste de su financiación. En este escenario, la liquidez del mercado, un factor clave para la confianza de los inversores, se enfrenta a una prueba de fuego.

El dilema para los encargados de la política monetaria es evidente: mantener los tipos altos para controlar la inflación encarece el servicio de la deuda, mientras que bajarlos para aliviar la presión podría encender de nuevo la espiral inflacionaria.

La Disyuntiva Política: Más Deuda o Recortes Dolorosos

Con un horizonte de gasto que no muestra signos de desaceleración, EE. UU. se verá obligado a tomar decisiones difíciles. Las opciones se reducen a tres: emitir más deuda, lo que podría poner a prueba la paciencia de los inversores globales; recurrir a medidas de emergencia como la flexibilización cuantitativa (QE), una estrategia que podría avivar la inflación; o, lo más probable, aplicar recortes drásticos en programas sociales, un camino políticamente impopular.

Al final, la economía estadounidense, a pesar de su resiliencia, no es inmune a las leyes fundamentales de la economía. El reloj de la deuda avanza, y como bien sabe cualquier inversor, la aritmética financiera siempre se impone a la política.